Изменения ФЗ-275 (известен как закон о гособоронзаказе) в редакции 2015 года взорвали профессиональное сообщество. Режим использования спец-счетов сильно урезал базовое и, казалось, незыблемое право коммерческой организации распоряжаться собственным имуществом. Деньги стали мечеными. Средства, поступившие от ГОЗ, оказалось невозможным включить в общий бюджет движения денежных средств организации. Возникло множество ограничений по их использованию. Финансовые директоры встали перед неожиданной проблемой — покрытие кассовых разрывов, связанных с невозможностью использования денег, поступивших для ведения обычной коммерческой деятельности. Для экономистов и бухгалтеров, на первый взгляд, ничего не изменилось. Но это только на первый взгляд…

Для начала проблемы начались у банков. Принятый в спешке нормативный акт породил ряд правовых коллизий и вступил в противоречия с устоявшейся и узаконенной практикой банковской деятельности. Так, например, 275ФЗ предусматривает обязанность уполномоченного банка открывать отдельные счета исполнителям ГОЗ, а Налоговый кодекс РФ запрещает открытие счетов предприятиям, по которым получено решение ИФНС о приостановлении операций. При этом 127ФЗ устанавливает еще и обязанность использования конкурсным управляющим только одного счета должника. Как быть, если все эти факторы совпали, банковскому сообществу пока не понятно. Непростые отношения сложились у 275ФЗ с Гражданским кодексом, 115ФЗ, рядом других нормативных актов.

Увы, в бурно растущем российском корпусе законов такое встречается нередко. Конечно, со временем законодатели закроют «зияющие дыры», но зачем же было их «пробивать»?

Уполномоченные для работы по ГОЗу банки относятся к категории «политических тяжеловесов» и обладают серьёзными лоббистскими возможностями. Банкиры очень не любят режим правовой неопределенности. Сколько-то времени у них уйдет на формирование позиции, сколько-то — на эскалацию проблемы «наверх», сколько-то — на финальное законотворчество. Банки свои проблемы решат, а вот у предприятий проблемы останутся…

Авторы ФЗ275 упустили из виду ряд правовых коллизий, но не забыли гармонизировать закон о ГОЗ с Кодексом административных правонарушений. Одновременно с выходом новой редакции ФЗ275, в КоАП добавлен целый «букет» статей, посвященных ответственности при выполнении ГОЗ — 14.55.1, 14.55.2, 15.40. Дополнены (в сторону ужесточения, конечно же) статьи 7.29.2, 14.55, 15.37. Особенно показательна статья 14.55.2. Например, п. 2 этой статьи устанавливает ответственность за необоснованное завышение себестоимости в… двукратном размере этого завышения!

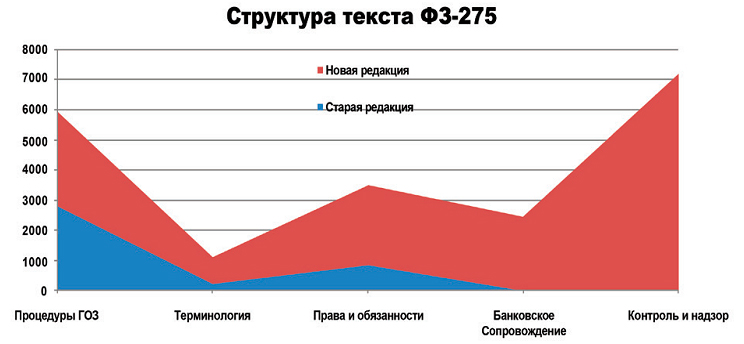

Текст ФЗ275 в предыдущей редакции насчитывал чуть менее 4 000 слов. Изменения, внесенные в него ФЗ159, довели объем нормативного акта почти до 16 000 слов. Вы думаете, основной объем добавленного материала относится к новеллам о спец-счетах? Ничего подобного! Более 7 000 слов — это абсолютно новые главы 5.1. и 5.2., описывающие контрольные процедуры. Поэтому мы с уверенностью и заявляем — к вам придут. Если, конечно, надзирающие органы будут последовательными в применении ФЗ275. А надзирающих органов много. Это и МО РФ, исторически выполнявшее эти функции, и ФАС, к которой перешли функции ликвидированного Рособоронзаказа, и Минфин, унаследовавший функции Росфинмониторинга, и, конечно, прокуратура. Будьте готовы!

Закон наложил серьезные ограничения на возможности предприятий по распоряжению деньгами ГОЗ, которые перестают быть в полной мере собственными деньгами предприятий. Помните мультфильм «Золотая антилопа»? «Как я теперь отличу свои золотые от твоих золотых?» — восклицает жадный Раджа. Так вот теперь надо отличать.

Итак, поскольку деньги по ГОЗ становятся обособленными, то и планировать их движение следует обособленно. Предприятиям, исполняющим ГОЗ, не остается ничего иного, кроме как формировать бюджеты движения денежных средств по каждому контракту в отдельности. Это привычная, в сущности, практика для некоммерческих организаций, абсолютно чужда предприятиям коммерческим. Однако, похоже, что другого выхода ФЗ275 нам не оставляет. Само понятие БДДС по контракту буквально «взрывает мозг» финансистам и экономистам.

Смета расходов — да. Бюджет доходов и расходов — да. Финансовый результат по контракту — тоже да! В конце концов, всем привычная плановая калькуляция цены контракта и есть бюджет доходов и расходов. А фактическая отчетная калькуляция сформирует нам финансовый результат. Но деньги! Ведь затраты и деньги — не одно и тоже. Ведь есть «немонетарные» статьи затрат, например, амортизация. Увы, все это так. И, увы, отныне при заключении ГОЗ нам предстоит формировать бюджет движения денежных средств по контракту и понимать, как движение денег увязывается со статьями калькуляции.

На самом деле, не так уж и страшен черт. Есть несколько основных моментов, на которые следует обратить внимание, и картина сразу начнет проясняться. Во-первых, определитесь с заделом. Оговоримся сразу — по ГОЗу поставляются и ложки-вилки на кухню воинской части, и самолеты на авиабазу стратегических ракетоносцев. Про ложки-вилки мы здесь рассуждать не будем. Поговорим о сложной продукции наукоёмкого производства с длительными технологическими циклами — ведь именно для контроля затрат в этой области и создавался ФЗ275.

Итак, у вас есть сложное изделие с производственным циклом, например, в один год, и, конечно, есть задел. Производство — процесс непрерывный, и поэтому у вас на складах лежат запасы материалов, а в цехах — деталей. Что-то из этого вы намерены использовать при выполнении ГОЗ, который сейчас подписываете. Вот с этим-то и надо определиться. Потому что деньги на формирование задела вы уже потратили, а снять их со спец-счета ГОЗ сможете только после завершения всего контракта, ну или, если очень повезет, после завершения своей доли участия.

Оценивать свой задел, конечно, не является вашей обязанностью, но без этой оценки вы просто не сможете спланировать использование поступлений по контракту. Ваша оценка нужна, прежде всего, для понимания того, какой объём средств уже точно оказался замороженным на спец-счёте на все время изготовления и поставки продукции. Каким документом фиксировать план использования задела — ваше дело. Можете просто на листочке записать, а можете в текст договора на исполнение ГОЗ включить. Лично я являюсь сторонником включения в договор, поскольку это облегчает возмещение средств со спец-счета, но к такому уровню коммерческой открытости пока не все предприятия готовы.

Во-вторых, в структуре цены у вас есть немонетизированные элементы затрат. Например, амортизация зданий, сооружений, оборудования, а у кого-то, возможно, еще и нематериальных активов. Обычно это существенные суммы. Оборонная промышленность — капиталоемкое производство, масштабно использующее дорогостоящее оборудование и сложные технологии. Поэтому и стоимость амортизируемых активов высока, и перенос этой стоимости на единицу продукции существенен. Элемент затрат есть, а вот статьи «амортизация» в калькуляции цены и в заключении заказчика почти наверняка нет. Просто потому, что одиозный «Приказ 200», являющийся основным нормативным актом при формировании цены ГОЗ, не предполагает такой статьи затрат. Зато позволяет включать амортизацию в состав общепроизводственных и общехозяйственных расходов. Т. е. в расчетно-калькуляционных материалах, которые вы представляли заказчику, амортизация видна в явном виде, а в согласованной калькуляции уже свернута в статьи ОПР и ОХР. Теперь вам надо ее из этих статей «достать» и зафиксировать каким-то внутренним документом. Потом — пригодится. Каким документом фиксировать, опять же остается на ваше усмотрение. Важно, чтобы эта сумма была объяснима и соответствовала представленным расчетно-калькуляционным материалам.

Возможно, у вас есть еще какие-то немонетизированные элементы затрат внутри калькуляционных статей. Например, расходы на НИОКР. И здесь важно понимать, что тщательно оценить и зафиксировать все эти затраты вам необходимо, в первую очередь, для себя. Потому что этими средствами вы, скорее всего, не сможете воспользоваться до закрытия ГОЗ. Проблему нужно учитывать при планировании движения денежных средств и понимать, чем закрывать кассовые разрывы.

Конечно, определенные возможности использования «немонетизированных средств» закон нам оставляет. Можно, например, воспользоваться «правом трех миллионов», чтобы отремонтировать станок, обосновав эти расходы выполнением ГОЗ на данном оборудовании и наличием амортизации в структуре цены. Но для большинства машиностроителей 3 миллиона в месяц не решают и малой части проблем. Поэтому к концу выполнения ГОЗ у вас на спец-счете соберется существенная сумма из прибыли, задела и части «немонетизированных затрат». Плюс что-то ещё.

«Что-то еще» — это «монетизированные» затраты, которые необходимы для выполнения ГОЗ, но вы не можете оплатить их со спец-счета. Это всевозможные услуги производственного и непроизводственного характера, закупки материалов у поставщиков, не имеющих спец-счета и не входящих в пирамиду ГОЗ. У вас только ГОЗ-овские деньги, а вам надо оплачивать обязательный аудит или регулярную проверку опасных механизмов, например, лифтов в административном корпусе или кранбалок в цехах. У вас все заказы ГОЗовские, а надо закупать металл, поставщики которого и слышать не хотят о спец-счетах. Отпущенные на эти нужды законом 3 миллиона в месяц — капля в море, за которую идет жестокая конкуренция между главным механиком, главным энергетиком, главным айтишником и директором по МТО. Возможно даже, имея средства на спец-счете, вам придется брать кредит, а проценты по кредиту опять же невозможно выплатить средствами ГОЗа. Т. е. можно, но из прибыли и после его закрытия. А значит, нужны соответствующие графики обслуживания кредита, увязанные с графиками поставки по ГОЗ и с отсрочкой выплаты процентов. Такие дела!

Выход — планировать всё заранее и, желательно, уже в процессе подписания ГОЗ. Конечно, новая редакция ФЗ275 усложняет процессы планирования, но ведь для финансиста, который планировать не умеет, вся жизнь превращается в кошмар.

Итак, допустим, ваша часть ГОЗ выполнена, а на спец-счете осталась куча денег. Если вы согласны ждать, пока ГОЗ закроется по всей пирамиде, то никаких проблем с их получением у вас не возникнет. Для тех же, кто не готов так долго ждать, Закон оставляет возможность перечисления прибыли и компенсации затрат на формирование запаса, не дожидаясь закрытия спец-счета. При этом вам предстоит документально подтверждать и поставку продукции, и формирование запаса, и обоснованность его формирования. Вот здесь-то второй раз и пригодятся документально зафиксированные вами суммы задела на момент формирования договора и суммы последующих закупок в целях ГОЗ, оплаченные не со спец-счета. Помните, — первый раз они пригодились вам при планировании движения денег… Погодите, — они пригодятся вам еще и третий раз.

Процедуры получения средств со спец-счета после выполнения ГОЗ, но до его закрытия, уникальны для каждого уполномоченного банка и пока не унифицированы какими-либо подзаконными актами. Но принцип один — максимальное документальное подтверждение всех затрат, подлежащих компенсации. При этом закон, похоже, не предусматривает возможности «извлечь» оставшиеся на спец-счете «немонетизированные затраты». Во всяком случае, авторы такой возможности не нашли. Похоже, эти средства обречены оставаться на спец-счете до его закрытия.

Сколько денег останется у вас на спец-счете после исполнения ГОЗ, зависит от многих факторов: каким был начальный задел, какова схема вашей кооперации, насколько смело вы оплачивали налоги и зарплату со спецсчета, существенны ли для вас 3 миллиона в месяц и т. д. И, конечно, эта сумма будет отличаться от утвержденного в калькуляции размера прибыли. Это очевидно любому бухгалтеру и финансисту. Но когда к вам придет проверка, то окажется, что это очевидно не всем. Тут самое время поговорить о проверках, которые к вам, поверьте, придут.

Проверяющие бывают двух типов — фискалы и нефискалы. И если с фискалами бухгалтера и финансисты быстро находят общий язык (цели разные, но язык-то общий), то с нефискалами придется трудновато. Приготовьтесь им объяснять, почему оставшаяся на спецсчете после исполнения ГОЗ сумма не соответствует прибыли. Вот здесь-то документально зафиксированные заделы и собственные (монетезированные и немонетезированные) затраты пригодятся вам в третий раз. Если на момент проверки у вас есть утвержденный бюджет движения денежных средств по госконтракту и задокументированный факт его исполнения, то половина успеха у вас в кармане.

Итак, БДДС по ГОЗ убивает сразу трех зайцев. Во-первых, это ваш инструмент управления, без которого вы неминуемо столкнетесь с неожиданными кассовыми разрывами. Во-вторых, после выполнения ГОЗ он облегчит вам компенсацию затрат со спецсчета, не дожидаясь его закрытия. И, в-третьих, он существенно упростит вам общение с проверяющими организациями. «Вот видите — при заключении ГОЗ у нас на основании калькуляции цены был утвержден постатейный план платежей во исполнение контракта. Вот видите — он проработан всеми службами и под ним стоит 8 подписей. Вот видите — каждый платеж со спецсчета во внутренней учетной системе относится к конкретной платежной статье. Вот видите — какой во внутренней учетной системе у нас собрался факт. Вот видите — все отклонения обоснованы и задокументированы. Вот видите — мы выполнили ГОЗ и на спецсчете у нас осталось… Это хорошо соотносится с первоначальным планом, в котором мы учли задел, затраты, понесенные не со спецсчета и немонетизированные затраты, заложенные в цену контракта. Вот видите!».

Это практически идеальная модель диалога с любым проверяющим, но чтобы она стала реальностью, и плановым, и учетным службам предстоит серьезно потрудиться. Трех зайцев мы уже убили. Остался четвертый, самый жирный. Это — раздельный учет затрат. Погоня за четвертым зайцем — самая длительная, сложная и увлекательная часть нашей большой охоты.

Требование раздельного учета было в ФЗ275 всегда, и новая редакция ничего не добавила в этот фрагмент текста. Да и вообще раздельный учет — классика бухгалтерского жанра. Затраты по необлагаемой НДС деятельности больше 5% — раздельный учет, НДС 0% — раздельный учет, производство длительного цикла — раздельный учет. Ну и ГОЗ — тоже раздельный учет. Он же у нас у всех позаказный. Ничего нового и необычного. Так? Так, да не так.

Пункт 3 Статьи 8 закона устанавливает прямой запрет «на включение в себестоимость производства (реализации) продукции затрат, не связанных с ее производством (реализацией)» и «на использование полученных по государственному контракту средств на цели, не связанные с выполнением государственного оборонного заказа». Это новость! Раньше таких формулировок в законе не было. При этом запрет накладывается как на действие, так и на бездействие. Сами формулировки запретов на первый взгляд кажутся безобидными и не несущими никаких новаций — ну, надо использовать ГОЗ-овские средства на то, на что они предназначены. Это и так очевидно. Но безобидные, на первый взгляд, формулировки влекут за собой далеко идущие последствия. Давайте разбираться.

Все мы прекрасно представляем уровень общехозяйственных и общепроизводственных расходов наших предприятий. У всех они разные, но везде в «оборонке» существенные. Потому что ОПР и ОХР — это содержание инфраструктуры, которая для высокотехнологичного производства полного цикла чрезвычайно затратна. Суммарный процент ОПР и ОХР по отношению к зарплате основных производственных рабочих может достигать (и даже превосходить) тысячу процентов. Пятьсот процентов накладных вообще никого не удивляют. В результате, ОПР и ОХР занимают существенную долю в общих затратах производства и в структуре цены. Фактически их уровень определяет экономику предприятия, и поэтому к их учету мы подходим со всей тщательностью. Кто-то может по праву гордиться полноценным «директкост», списывая ОПР и ОХР в расходы периода. Кто-то списывает в расходы периода только ОХР, отправляя ОПР в состав незавершенного производства. Такой «директкост лайт» в последнее время завоевывает все большую популярность. И, наконец, кто-то по-прежнему формирует в бухгалтерских регистрах полную производственную себестоимость. Здесь мы все разные. Но когда речь заходит о формировании плановых и отчетных калькуляций по гособоронзаказу, мы все вдруг становимся одинаковыми. Объединяет нас одиозный «Приказ 200» — затратная модель ценообразования, предписывающая, какие затраты учитывать при формировании цены, а какие — нет. И трудности здесь возникают тоже общие.

Например, при формировании цены ГОЗ никому и никогда (во всяком случае нам такие случаи неизвестны) не удавалось согласовать с заказчиком реальный бухгалтерский процент ОПР и ОХР. Режут! Режут по живому! Вопросы, почему это происходит, что делать, и кто виноват, требуют отдельного обстоятельного раскрытия и лежат за рамками статьи. Здесь лишь отметим, что бухгалтер при «заводском» уровне общепроизводственных расходов в 500 процентов мог запросто получить в заключении заказчика процентов 300, а то и 250. Но раньше это была всего лишь цена! В отчетной калькуляции бухгалтерия показывала реальные общепроизводственные расходы, естественно превосходившие плановые, договор получался убыточным, что являлось лишним аргументом перед заказчиком в очередном раунде ценовых переговоров. А теперь? Не будет ли увеличение согласованных при формировании цены ГОЗ норм списания ОПР в состав себестоимости нарушением запрета «на включение в себестоимость производства (реализации) продукции затрат, не связанных с ее производством (реализацией)»? Судебной практики на эту тему еще нет, но мы бы не рисковали — списывали бы все строго по нормативу. Но тогда возникает вопрос — а куда девать оставшиеся ОПР? «Размазывать» по другим заказам? Но если у нас только ГОЗ, то размазывать просто некуда. А если есть еще и «коммерция», то мы получим искаженную отчетность по сегментам. Оставлять в составе НЗП? Тогда непонятно, как объяснять устойчивый рост запасов. Ряд примеров можно продолжать, но вместо этого предлагаем вспомнить, какая ответственность установлена новым законом за нарушения в сфере ГОЗ, и немного поупражняться в финансовой математике.

Например, ваше ГОЗ-овское изделие стоит 100 млн. рублей. При заключении цены заказчик согласовал размер ОПР 30 млн. рублей, срезав процент общепроизводственных расходов с 500 до 250 процентов. Вы по привычке (ведь всегда же так делали), в отчетной калькуляции отразили ОПР стандартным общезаводским процентом, что составило 60 млн. рублей. Раньше это грозило всего лишь недовольством заказчика, с которым каждый как-то справлялся. Теперь, боюсь, вы получите по 60 млн. рублей штрафов с каждого изделия. Пойдете в суд, и вас там спросят: у вас что, общепроизводственные расходы по всему предприятию неожиданно выросли в два раза после согласования цены ГОЗ? Нет? А почему же тогда в процессе исполнения контракта вы на эту статью списали сумму вдвое превышающую согласованную? Арбитражной практики пока нет. Все это пока только риски. Но уже понятно, что ФЗ275 носит пусть и легкую, но репрессивную направленность. Это серьезный мотив оценивать риски чрезвычайно тщательно и консервативно. Давайте вспомним еще одну вещь. Структура бухгалтерской себестоимости часто отличается от структуры себестомости ГОЗ. Например, в бухгалтерской себестоимости у вас может не быть ОХР, поскольку вы их списываете в расходы периода. Это достаточно распространенная практика. Раньше вы просто трансформировали одну себестоимость в другую и каким-то образом комментировали это при предоставлении расчетно-калькуляционных материалов. Известны случаи, когда представители заказчика поначалу и слышать не хотели о расхождении себестоимости по РСБУ и себестоимости по ГОЗ, но, в конечном счете, стороны обычно приходили к взаимопониманию. А что будет теперь? Не будет ли расхождение двух себестоимостей трактоваться как нарушение запретов, установленных п. 3 статьи 8 закона?

На самом деле, все это уже один раз было. В 2002 году 25я глава налогового кодекса разрушила казавшуюся незыблемой советскую концепцию «истинной себестоимости». Оказалось, что нет никакой «истинной», а есть множество методик расчета, применяемых в зависимости от целей собственника или надзорного органа. В фискальных целях пополнения бюджета будьте любезны считать по методикам НК РФ. В бухгалтерском учете — придумайте удобную для вас методику, но останьтесь в рамках, установленных РСБУ. Понадобились сотни страниц подзаконных актов и годы арбитражных практик, чтобы этот подход окончательно оформился в сообществе фискалов, бухгалтеров и финансистов. Теперь является абсолютно нормальной практикой отражение одного и того же первичного документа в различных и не связанных друг с другом регистрах учета. И стоимости при этом могут двигаться разные. Например, в бухгалтерском учете — полная, а в налоговом — нормированная. Двойной учет, однако. А ведь раньше об этом страшно было подумать.

Когда в обществе бухгалтеров говоришь о двойной бухгалтерии, до сих пор многие вздрагивают. Слишком ещё свежи в памяти «практики 90х», когда поток «черного нала» формировал «черную бухгалтерию», а «белые» бухгалтерские записи, с невинными глазами предоставляемые в налоговую инспекцию, почти не имели никакого отношения к реальности хозяйственной жизни. С тех пор много воды утекло. Мы все ведем двойной учет — различные факты хозяйственной жизни по-разному отражаем на различных регистрах учета. Налоговых — для налоговой инспекции. Национальных бухгалтерских — для резидентных пользователей отчетности. Международных бухгалтерских — на всякий случай. Управленческих — для суровых и неподкупных членов совета директоров. Мы ведем двойной, тройной, четверной учет — ложечки нашлись, а осадок остался.

Итак, в целях отчетности по ГОЗ, нам предстоит считать себестоимость не так, как предписывает налоговый кодекс и, скорее всего, не так, как вы ее считаете в бухгалтерском учете. Лучше всего для этого организовать отдельные регистры ГОЗ, в которых, для начала, фиксировать плановые показатели такими, какими вы их согласовали с заказчиком. Структуру плановых показателей нам достаточно подробно определяет «Приказ 200», и представляется разумным отражать факт в тех же разрезах. Осталось самое сложное — организовать документооборот сбора затрат по ГОЗ. Здесь важно понять, какие традиционные учетные документы вы будете использовать, а какие оригинальные вам надо дополнительно разработать. Например, в составе себестоимости ГОЗ по статье «Прочие производственные затраты», вы хотите признать проценты по кредитам в уполномоченном банке на финансирование ГОЗ при недостаточности авансирования по контракту. В бухгалтерском учете у вас эти затраты спишутся в расходы периода какой-нибудь регламентной операцией закрытия месяца. В учете ГОЗ вам надо озадачиться первичным документом, точно идентифицирующим эту сумму для включения в состав затрат и формирования соответствующей проводки. Придумайте название этому документу — от самой простой бухгалтерской справки до величественной «Ведомости начисления процентов по кредиту на финансирование госконтракта», разработайте форму и внутренний шифр документа, порядок формирования, подписания и отражения в регистрах ГОЗ и введите все это в действие локальным нормативным актом. Поздравляю! Вы приступили к формированию альбома форм учета затрат по ГОЗ и разработке графика соответствующего документооборота. Каким образом вы пройдете весь этот путь, зависит от многих факторов — положения вашей компании в отрасли, квалификации кадров, внутренних стандартов и традиций управления и т. д. Но в конце пути вы получите тщательно формализованный порядок документооборота, двигающий стоимости по регистрам ГОЗ. А это уже полноценная учетная политика. У всех у нас есть учетные политики в целях бухгалтерского учета, в целях налогообложения, у кого-то — в целях формирования отчетности по МСФО. Похоже, новая редакция ФЗ275 не оставляет нам выбора — разработка Учетной политики в целях ГОЗ, регламентирующей порядок формирования первичных документов и отражения соответствующих хозяйственных операций в регистрах ГОЗ, становится неизбежной.

Возможно, некоторые руководители финансовых и бухгалтерских служб на этом месте тяжело вздохнут, но наш опыт говорит, что и этот черт не так уж страшен. Организация еще одного параллельного учета представляется задачей хоть и трудоемкой, но тривиальной. Она требует тщательности и усердия, но позволяет обойтись без чрезвычайных творческих усилий. За исключением одного момента. Разработчики ФЗ275 и здесь умудрились предъявить сообществу сюрприз.

Вспомним установленный пунктом 3 статьи 8 запрет «на использование полученных по государственному контракту, контракту средств на цели, не связанные с выполнением государственного оборонного заказа» и прикинем, во что это для нас выливается. Бухгалтеру принесли на подпись платежное поручение на закупку со спецсчета партии материалов на нужды ГОЗ. Плановики поработали хорошо, и все обосновано — именно эта партия материалов необходима для исполнения именно этого госконтракта. Для «подписантов платежек» крайне важно убедиться в обоснованности платежа, поскольку именно они «своим действием или бездействием» обеспечивают целевое использование средств ГОЗ. Мы с легким сердцем подписываем платежные документы и… средства ГОЗ на год теряются в движениях производственных партий. Почему так долго? Да все очень просто.

Два месяца уйдет у завода-изготовителя на изготовление и доставку материалов. За два месяца многое может произойти и представьте, что вам привезли только половину заказанного, а с оставшейся половиной у изготовителя возникли проблемы. Проблемы изготовителя тут же становятся вашей проблемой. Поскольку ГОЗ не терпит срыва сроков, то вы берете со склада такой же материал, но закупленный не со спецсчета и по другой цене, объединяете партии и запускаете изготовление деталей. Ваше обрабатывающее производство — длинноцикловое, и детали в обработке «крутятся» еще полгода. За это время также произойдет много событий — брак, потери, излишки, новый ГОЗ, перенос задела с одного заказа на другой — всего не спрогнозируешь. В результате, через полгода на сборку изделий ГОЗ поступили необходимые детали, собранные из различных партий материалов, часть которых закупалась не на средства ГОЗ. Часть брака оказалась исправимой, и через восемь месяцев (когда изделия ГОЗ уже были собраны и проходили испытания) детали, запущенные на средства ГОЗ, также пришли на сборку. Кроме того, под самый конец исполнения ГОЗ, поставщик материалов, наконец, довез задержанную половину партии, которая, помните, оплачивалась также средствами ГОЗ. Первоначальный идеальный план, тщательно рассчитанный плановыми службами завода, разлетелся вдребезги. Жизнь, как всегда, оказалась богаче всяких предсказаний. И дело здесь не в каком-то уникальном российском бардаке. Дело в горизонте планирования. Никто не может точно предсказать, что произойдет через полгода, а уж тем более в таком многофакторном процессе, как изготовление сложных изделий. Если ваш производственный цикл длиннее трех месяцев, то эта история про вас.

В финале к вам, естественно, приходит проверка, которая с удивлением обнаруживает, что поставка по ГОЗ уже давно осуществлена, а материалы, закупленные на средства ГОЗ, вместе с деталями, запущенными на средства ГОЗ, лежат у вас на складах. А в ГОЗ-овских изделиях использованы материалы из других закупочных партий по более высокой (о ужас!) цене. Подозреваем, что на некоторых предприятиях «докопаться» до всего этого будет практически невозможно в связи с отсутствием прозрачного партионного учета. Но не радуйтесь, поскольку в этом случае вы рискуете попасть под квалификацию об отсутствии раздельного учета по ГОЗ. Какое-то из двух зол вам неминуемо придется выбрать.

Приведенный пример очень хорошо иллюстрирует тот факт, что ФЗ275 фактически возвращает нас к элементам кассового метода учета. Платеж становится затратами. А в случае, если между платежом и фактическим моментом понесения затрат в бухгалтерском понимании этого термина прошло много времени (а значит и событий), подтверждение целевого использования средств становится проблематичным. Кассовый метод очень плохо подходит для сложных длинноцикловых производств, и как разрешать это противоречие, пока не понятно.

Подведём итоги. Во-первых, чтобы не потерять управляемость денежными потоками, нам предстоит бюджетировать движение денежных средств по каждому контракту обособленно. Во-вторых, чтобы не запутаться в себестоимостях и не попасть под «драконовские» штрафы, целесообразно вести учет на регистрах, не зависимых от бухгалтерских, которые мы назвали регистрами ГОЗ. На этих же регистрах есть смысл организовать планирование доходов и расходов по ГОЗ. В-третьих, при учете расходов на ГОЗ все время придется оглядываться на кассовый метод. Как это сделать — пока непонятно. Первым шагом здесь, на наш взгляд, должна быть разработка системы отчетов, иллюстрирующих тот факт, что все отклонения были совершены исключительно в пользу бюджета и все дополнительные издержки понесены исполнителем ГОЗ за собственный счет. Методика подготовки таких отчетов, в сущности, понятна. Остается только, чтобы она была столь же понятна надзорным органам, а лучше всего — еще и зафиксирована рядом судебных решений. Потому что на зыбкой почве ФЗ275, на которую мы только вступаем, без креативной арбитражной практики, пожалуй, не обойтись.

Источник: «Союз машиностроителей России».